Ngành gia dụng tại thị trường Việt Nam – Tiềm năng nhưng cũng đầy thách thức

Nhận định tình hình chứng khoán Việt Nam cuối năm 2021

Nội dung bài viết :

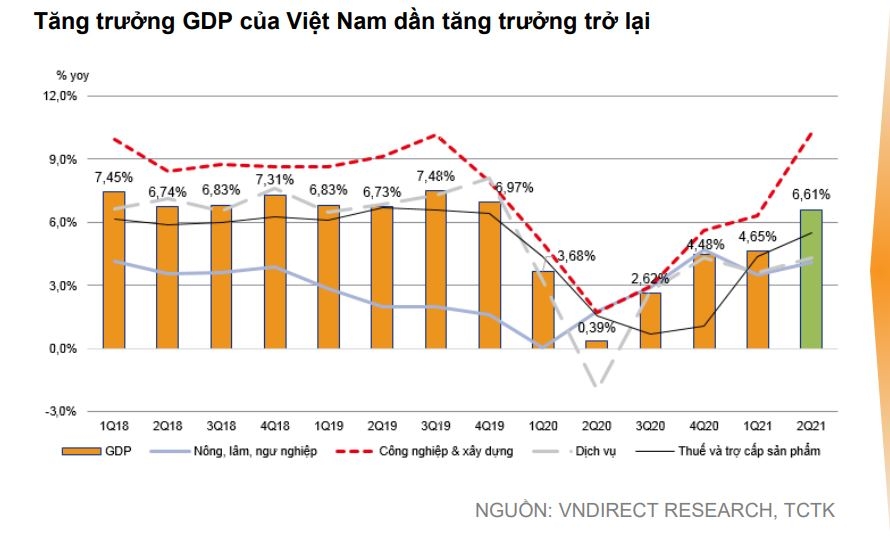

Các yếu tố hỗ trợ 6 tháng cuối năm 2021

Hiệu ứng FOMO (tâm lý sợ bỏ lỡ) và dòng tiền dồi dào từ nhà đầu tư cá nhân giúp duy trì xu thế tăng điểm của thị trường. Tâm lý sợ bỏ lỡ tăng lên khi các chỉ số chứng khoán vượt đỉnh lịch sử và thu hút sự chú ý lớn của nhà đầu tư.

Môi trường lãi suất thấp: Hiện lãi suất bình quân kỳ hạn 1 năm tại các ngân hàng thương mại ở mức 5,7%/năm, thấp hơn mặt bằng lãi suất bình quân kỳ hạn 1 năm giai đoạn 2017-2019 (trước dịch COVID-19) ở mức 7,0%/năm. Việc mặt bằng lãi suất tiền gửi ở mức thấp đã kích thích dòng vốn của nhà đầu tư cá nhân trong nước đổ vào thị trường chứng khoán.

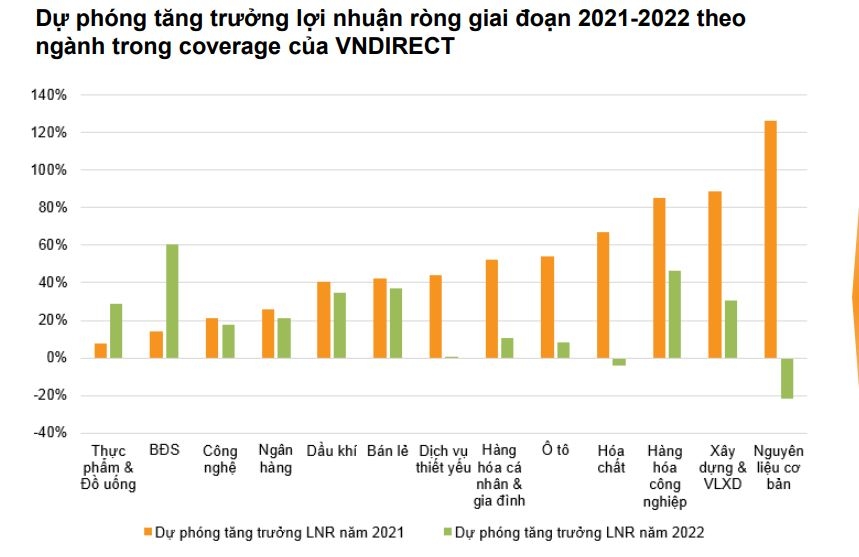

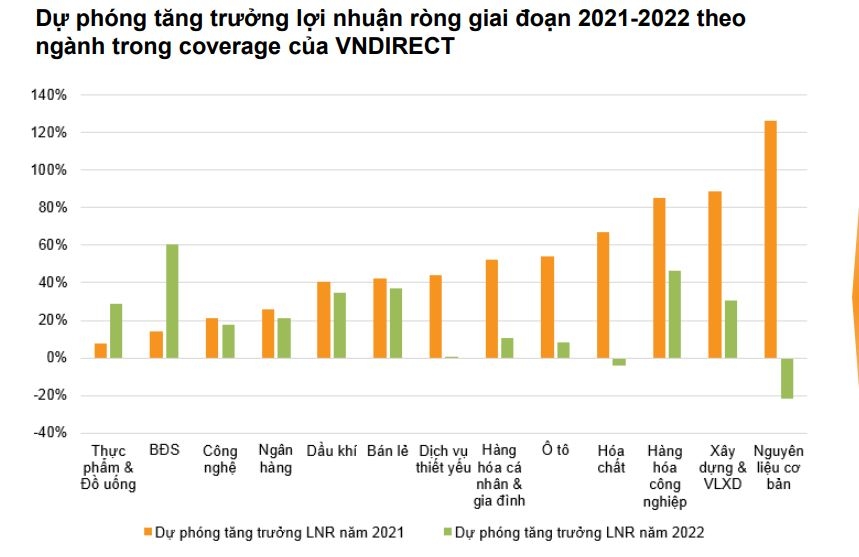

Định giá được hỗ trợ bởi triển vọng tăng trưởng lợi nhuận tích cực: Dựa trên việc lợi nhuận của các công ty niêm yết tăng trưởng rất ấn tượng trong 6 tháng đầu năm 2021, VNDIRECT nâng dự báo tăng trưởng EPS của các doanh nghiệp niêm yết trong năm 2021 lên mức 30%, từ dự báo trước đó là 23%.

Hệ thống giao dịch nâng cấp của HOSE dự kiến hoạt động từ giữa tháng 7 năm 2021 và sẽ giúp giải quyết triệt để tình trạng nghẽn lệnh hiện tại, qua đó tạo tâm lý tích cực cho các nhà đầu tư.

Nút thắt về tình trạng dư nợ cho vay ký quỹ cao sẽ được giải quyết nhờ việc các công ty chứng khoán đang đẩy nhanh quá trình tăng vốn chủ sở hữu để đáp ứng các quy định về cho vay ký quỹ của các cơ quan quản lý.

Cơ hội vẫn còn đó

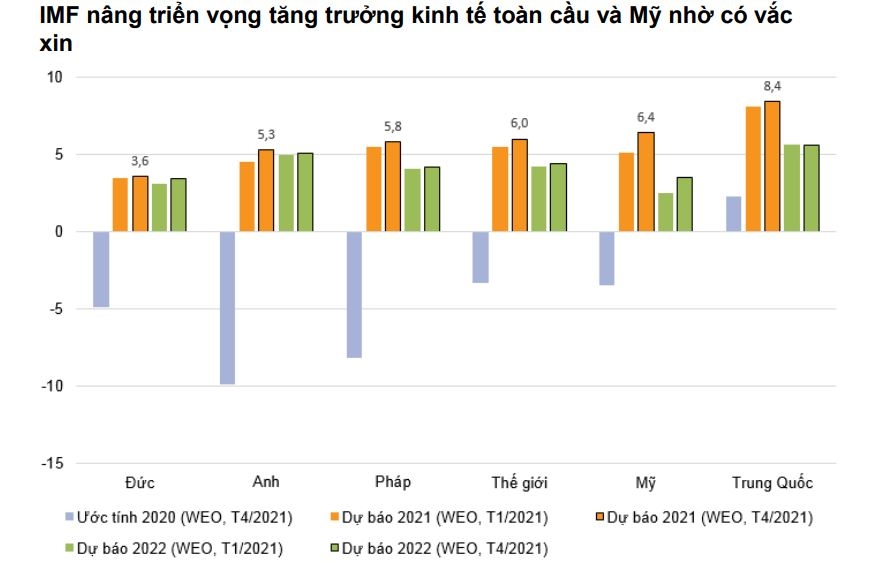

Định giá của thị trường được hỗ trợ bởi triển vọng tăng trưởng lợi nhuận tích cực: VNDIRECT dự báo lợi nhuận ròng của các công ty niêm yết trên HOSE tăng trưởng với tốc độ CAGR đạt 27%/năm trong giai đoạn 2021-2022, vượt trội so với mức 12% trong giai đoạn 2017-2020. Chỉ số VN-INDEX hiện đang giao dịch tại mức P/E dự phóng 2021 là 16,5 lần, tương đối hấp dẫn so với mặc bằng chung trong khu vực. Xét trên góc độ tăng trưởng lợi nhuận và định giá thị trường, Việt Nam, Singapore và Indonesia nổi lên là những thị trường có định giá hấp dẫn xét trên triển vọng tăng trưởng mạnh mẽ trong giai đoạn 2021-2023.

Mặc dù thị trường chứng khoán Việt Nam chưa được đưa vào danh sách rút gọn xem xét nâng hạng lên thị trường mới nổi của MSCI, cơ hội vẫn còn đó. Theo nghiên cứu của VNDIRECT, một số thị trường được MSCI nâng hạng lên thị trường mới nổi có thể được định giá tăng thêm từ 25-45% tại thời điểm chính thức nâng hạng so với P/E trung bình lịch sử 3 năm trước đó.

Do đó, thị trường chứng khoán Việt Nam xứng đáng được định giá cao hơn so với mức P/E bình quân 5 năm là 16,5 lần. VNDIRECT kỳ vọng chỉ số VN-INDEX sẽ giao dịch ở mức P/E 17,5-18 lần vào cuối năm 2021, tương đương với VN-INDEX là 1.400-1.450 điểm. Tuy nhiên, trong bối cảnh dòng vốn của các nhà đầu tư trong nước tiếp tục đổ vào thị trường chứng khoán, VNDIRECT cho rằng chỉ số VN-INDEX sẽ có thời điểm chạm mức 1.500 điểm trong nửa cuối năm 2021.

Kỳ vọng Việt Nam vào danh sách theo dõi nâng hạng vào tháng 6/2022

Việt Nam tiếp tục lỡ hẹn với cơ hội nâng hạng lên thị trường mới nổi của MSCI: Morgan Stanley Capital International (MSCI) trong kỳ đánh giá thị trường thường niên vào tháng 6/2021 vừa qua đã không thêm Việt Nam vào “danh sách theo dõi nâng hạng lên thị trường mới nổi” và đây cũng là điều được thị trường dự báo từ trước.

Trong báo cáo đánh giá khả năng tiếp cận thị trường năm 2021 được đưa ra trước đó, MSCI vẫn giữ nguyên các đánh giá của mình tại các tiêu chí đánh giá đối với thị trường chứng khoán Việt Nam.

Đặc biệt, MSCI thông báo đang xem xét khả năng đưa thị trường Pakistan từ thị trường mới nổi về thị trường cận biên trong kỳ đánh giá tháng 11/2021 do không còn đáp ứng được các tiêu chí về quy mô và thanh khoản. Quyết định chính thức sẽ được đưa ra ngày 7/9/2021. Tuy nhiên, điều này sẽ có ít ảnh hưởng tới thị trường chứng khoán Việt Nam do tỷ trọng của các cổ phiếu Việt Nam trong rổ MSCI Frontier Markets Index và MSCI Frontier Markets 100 Index chỉ thay đổi rất nhỏ nếu Pakistan quay trở lại thị trường cận biên, theo MSCI.

Trong kịch bản lạc quan, nếu Việt Nam hoàn thành triển khai hệ thống giao dịch chứng khoán mới trong nửa đầu năm 2022, VNDIRECT cho rằng, Việt Nam có thể được đưa vào danh sách theo dõi nâng hạng lên thị trường chứng khoán mới nổi của MSCI trong kỳ đánh giá thị trường thường niên vào tháng 6/2022. Sau đó, Việt Nam có thể được thông báo nâng hạng lên thị trường mới nổi trong kỳ review thị trường thường niên của MSCI vào tháng 6/2023, và việc nâng hạng sẽ chính thức có hiệu lực một năm sau đó vào tháng 6/2024.

Đối với FTSE, trong kịch bản lạc quan, VNDIRECT kỳ vọng thị trường chứng khoán Việt Nam có thể được thông báo nâng hạng lên thị trường mới nổi thứ cấp của FTSE trong kỳ đánh giá thị trường vào tháng 9/2022.

Lường sớm những rủi ro tiềm ẩn

Cụ Dự trữ liên bang Mỹ (Fed) có quan điểm thận trọng hơn trong cuộc họp Ủy ban thị trường mở (FOMC) hồi trung tuần tháng 6 và bắt đầu chú ý hơn đến những lo ngại về lạm phát tăng cao. FED có khả năng tăng 2 lần lãi suất điều hành trong năm 2023. Việc FED chuẩn bị cho các phương án thắt chặt chính sách tiền tệ làm dấy lên lo ngại về việc dòng vốn đầu tư quốc tế rút khỏi các thị trường mới nổi và cận biên, trong đó có Việt Nam.

Lãi suất tiền gửi của Việt Nam dự kiến sẽ tăng nhẹ trong nửa cuối năm 2021 trong bối cảnh áp lực lạm phát cao hơn, qua đó giảm bớt sức hấp dẫn của kênh đầu tư chứng khoán so với kênh tiền gửi tiết kiệm.

Nguồn cung cổ phiếu tăng lên do doanh nghiệp niêm yết đẩy mạnh kế hoạch tăng vốn. Trong nửa đầu năm 2021, đã có hàng loạt công ty niêm yết lên kế hoạch tăng vốn chủ sở hữu trong năm 2021. Tổng mệnh giá cổ phiếu đã hoàn thành tăng vốn và đang trong kế hoạch lên tới 25.617 tỷ đồng, gấp 3 lần so với mức thực hiện trong cả năm 2020. Với mức thanh khoản thị trường bình quân hiện nay vào khoảng 1 tỷ USD/phiên, VNDIRECT cho rằng nguồn cung cổ phiếu này chưa gây sức ép lớn lên thị trường như trong giai đoạn 2014-2019, tuy nhiên rủi ro này vẫn cần phải được theo sát sao.